Une police d’assurance doit être établie quel que soit le type d’assurance contracté. Quelques précisions afin de permettre à chacun de savoir dans quoi il s’engage.

Sommaire

Qu’est-ce qu’une police d’assurance ?

Une police d’assurance est le support matériel du contrat établi entre le souscripteur (ou assuré) et l’assureur (ou preneur d’assurance). Il s’agit d’un acte écrit qui formalise les modalités de convention entre les 2 parties, et qui est remis au souscripteur.

D’abord, il faut comprendre que l’objectif principal de la police d’assurance est le transfert de risques. Ainsi, dans un acte d’assurance, l’assureur accepte de verser un montant spécifique à l’assuré, en cas de dommages résultant de la réalisation d’un risque déterminé.

Et ceci, en contrepartie du paiement par l’assuré d’une prime d’assurance (en cas de souscription auprès des compagnies d’assurance) ou d’une cotisation (pour les contrats auprès des mutuelles). Ce sont précisément les modalités et les conditions relatives à cet acte d’assurance qui sont rapportées dans la police.

Cadre légal

La police d’assurance s’applique dans le cadre de toute souscription d’assurance auprès d’une entité qui exerce en tant qu’assureur (compagnies d’assurance et mutuelles).

Elle revêt une valeur juridique étant donné qu’il s’agit d’un document valide en cas de réclamation ou d’éventuel litige entre les 2 parties. De ce fait, l’établissement d’une police d’assurance est exigé par la loi. L’assureur est ainsi tenu de remettre au souscripteur la police d’assurance, légalement signée par les parties prenantes, en version imprimée.

La police d’assurance est régie par le code des assurances. Plusieurs sections à l’intérieur du code y font référence, à l’exemple des articles L 181-1 et L183-1 et L 112-2, L112-3, L 112-4, R 112-1, etc.

Il convient de mentionner que, d’un point de vue global, la date d’effet de la police d’assurance est la date de signature du contrat entre les 2 parties. Néanmoins, dans certains cas, l’assureur peut joindre dans la police une clause selon laquelle le contrat ne prendra effet que le lendemain du jour de sa conclusion. Cette précaution est souvent prise afin d’éviter les différends liés à un éventuel sinistre qui pourrait se produire le jour de la signature du contrat.

Modifications et résiliation de la police d’assurance

Dans le cas où l’une ou les 2 parties souhaiterai(en)t apporter des modifications au contrat initial, en cours de contrat, elles seront rapportées dans un avenant, qui sera ajouté à la police.

En outre, la police d’assurance fait l’objet d’un renouvellement automatique à chaque date anniversaire du contrat. Mais on ne parle de tacite reconduction que dans le cas d’un nouveau contrat.

A noter que l’assuré ou l’assureur peut faire une résiliation assurance après un délai de 1 an, à compter de sa validité. A cet effet, la demande doit parvenir à l’autre partie par lettre recommandée, au moins 2 mois avant la date d’échéance (le cachet de la poste faisant foi).

Dans le cas d’une résiliation de contrat pour circonstances exceptionnelles, elle devra se baser sur un évènement précis et peut être demandée par l’une ou l’autre des 2 parties, toujours via une lettre recommandée. L’évènement en question peut être relatif à un changement de domicile, changement de régime ou de situation matrimoniale, changement de profession, retraite professionnelle, cessation d’activités. Néanmoins, le lien entre l’évènement et l’objet de garantie devra être mis en évidence dans la demande, pour pouvoir prétendre à une résiliation.

On citera également la possibilité de résiliation de contrat après sinistre par l’assureur.

Quelles sont les étapes d’élaboration de la police d’assurance ?

Le preneur d’assurance effectue de prime abord une analyse auprès du souscripteur, en vue d’apprécier les risques. Cette analyse se base sur les réponses apportées par le futur assuré à une série de questions détaillées, qui vont permettre au preneur d’assurances d’évaluer la nature et la gravité des risques formulés. L’assureur pourra ainsi trancher s’il peut accepter ou non les risques proposés en totalité. Il pourra également opter pour une sélection des risques qu’il va devoir couvrir.

Par la suite, le preneur estimera le montant des primes proportionnellement à l’importance des risques. Sur ces bases, il établira une proposition d’assurance et la remettra au souscripteur. Bien que ladite proposition émane du preneur d’assurance, c’est le futur assuré qui fait l’offre du point de vue juridique. A ce stade, la proposition d’assurance n’engage ni le souscripteur, ni le preneur aux yeux de la loi.

Après étude du document, le futur assuré peut soit accepter son contenu, soit soumettre une contre-proposition auprès de l’assureur. Une fois que les 2 parties parviennent à un accord, une note de couverture, qui aura valeur de preuve matérielle du contrat entre l’assureur et l’assuré, sera établie par le preneur. Cette note aura valeur de police provisoire.

En effet, dans la majorité des cas, le preneur d’assurance peut retarder la conclusion définitive du contrat entre les 2 parties. Ce n’est qu’après signature ou après paiement de la première prime dans certains cas, que la police d’assurance sera définitivement établie.

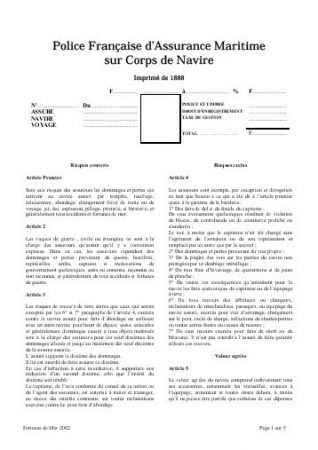

Contenu général de la police d’assurance

Il est exigé par la loi que la police d’assurance soit rédigée en caractères apparents, ceci afin d’en faciliter la lecture. En règle générale, la police d’assurance doit comporter 2 parties distinctes :

- Les dispositions (ou conditions) générales, qui sont identiques à tous les contrats du même type établis par l’assureur. Elles définissent le cadre de fonctionnement général de la police d’assurance

- Les dispositions (ou conditions) particulières, qui déterminent le type de contrat d’assurance choisi, ainsi que les critères qui le différencient. Elles doivent mentionner les indications exigées dans le cadre réglementaire

A noter que les dispositions particulières priment toujours sur les dispositions générales, étant donné qu’elles regroupent les détails des risques couverts et peuvent amender les clauses contenues dans les documents-type annexes.

Les dispositions générales

S’agissant de clauses standards et délimitant le cadre général du contrat, les dispositions générales doivent mentionner :

- Les termes du contrat

- Les garanties

- Les exclusions de garantie

- La déchéance de contrat (avec les causes d’interruption de souscription)

- La procédure de résiliation

- La procédure de déclaration et d’indemnisation de sinistres

- Les contestations et recours

Signalons que les risques généralement exclus dans une police d’assurance ont trait à :

- des risques de guerre (guerre civile, guerre étrangère, etc.)

- des fautes intentionnelles (commises avec une intention frauduleuse)

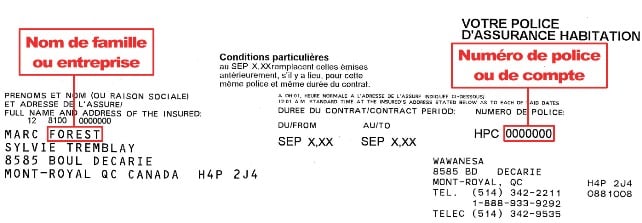

Les dispositions particulières

Les dispositions particulières, quant à elles, sont uniques et adaptées au profil de l’assuré. Elles doivent comporter les spécificités du contrat, à savoir :

- Le profil du souscripteur (avec son nom et son adresse)

- La nature des risques

- Les personnes et les biens assurés

- La valeur des biens assurés

- Les conditions spécifiques de garantie

- Le plafond de garantie, en cas d’indemnisation

- Le montant des primes ou cotisations d’assurance

- Le montant des franchises

- La date de couverture, avec mention de la date à partir de laquelle le risque est garanti et la durée de la garantie

- Les modalités de versement des primes

Bien que plus précises et plus détaillées, les conditions particulières sont plus courtes, comparé aux dispositions générales. Néanmoins, elles revêtent toutes deux une grande importance et devront être lues attentivement par le souscripteur.

Les autres clauses du contrat police d’assurance

Par ailleurs, dans certains cas, notamment pour les risques d’entreprise, des « conventions spéciales » peuvent figurer dans la police d’assurance. Ces conventions apportent des précisions, des descriptions détaillées et des délimitations particulières aux risques garantis : responsabilité civile après livraison, garantie « biens confiés », garantie « vol », etc.

En outre, il est également possible d’insérer des documents-type annexes ou « intercalaires » dans la police d’assurance.

Autre section qui est généralement intégrée dans la police d’assurance : un lexique pour l’explication des termes utilisés.

Cas particuliers dans une police d’assurance

Pour les entreprises, il existe des exigences spécifiques qui doivent être rapportées dans la police d’assurance. Par exemple :

- Conditions de tacite reconduction, si elle est stipulée (sa durée ne peut être supérieure à une année)

- Obligations de l’assuré à la souscription du contrat et éventuellement en cours de contrat

- Délai de paiement des indemnités

- Procédures et principes relatifs à l’estimation des dommages en vue de l’indemnisation pour les assurances autres que celles contre les risques de responsabilité, etc.

Dans le cas d’une police d’assurance contractée auprès des établissements de mutuelles, le texte entier sur les statuts de la société de mutuelle doit ainsi être remis au futur membre.

Par ailleurs, les contrats d’assurance contre les accidents de travail doivent comporter les dispositions légales ayant trait aux déclarations d’accidents, ainsi qu’aux pénalités que risquent les employeurs.